L’investissement Meublé Non Professionnel (LMNP) est un mode d’exploitation en Nom Propre très souvent choisi pour un investissement locatif. Ce régime juridique est souvent décrit comme étant le mode d’exploitation offrant la meilleure rentabilité pour un achat immobilier.

En effet, si vous louez en meublé, on estime que ce statut est 20 % plus rentable que l’appartement loué en vide. Dans cet article, nous vous expliquerons quelles sont les conditions à respecter pour obtenir ce statut et quels sont ses principaux avantages.

Quelle est la fiscalité LMNP ?

Tout d’abord, un investissement immobilier réussi passe par une connaissance de la fiscalité et des règles concernant l’exploitation de votre bien.

Le statut du LMNP s’acquiert si une des 2 conditions est respectée

– Les recettes annuelles tirées de la location doivent être inférieures aux autres revenus d’activité du foyer fiscal.

– Revenus fonciers < 23 000€

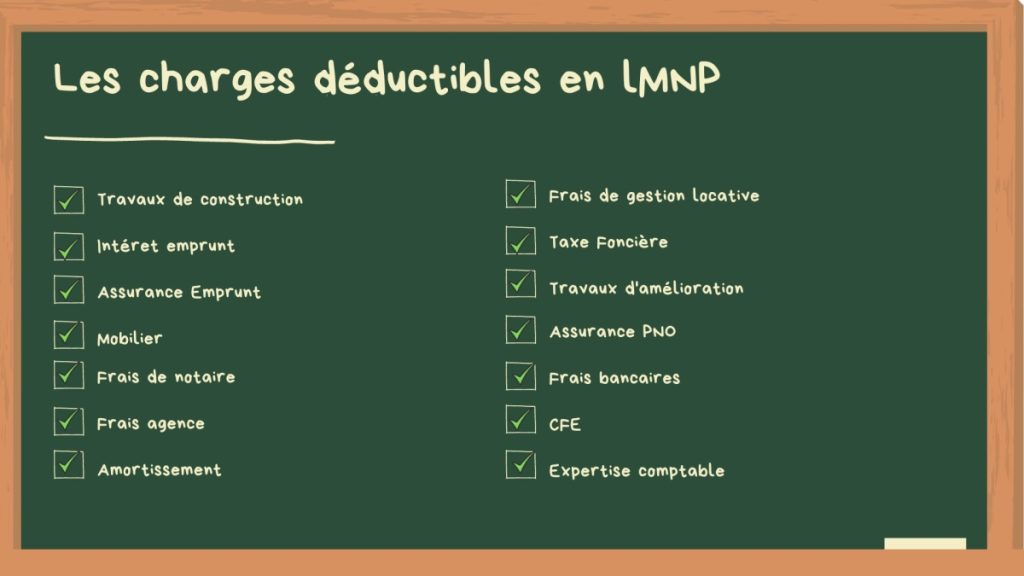

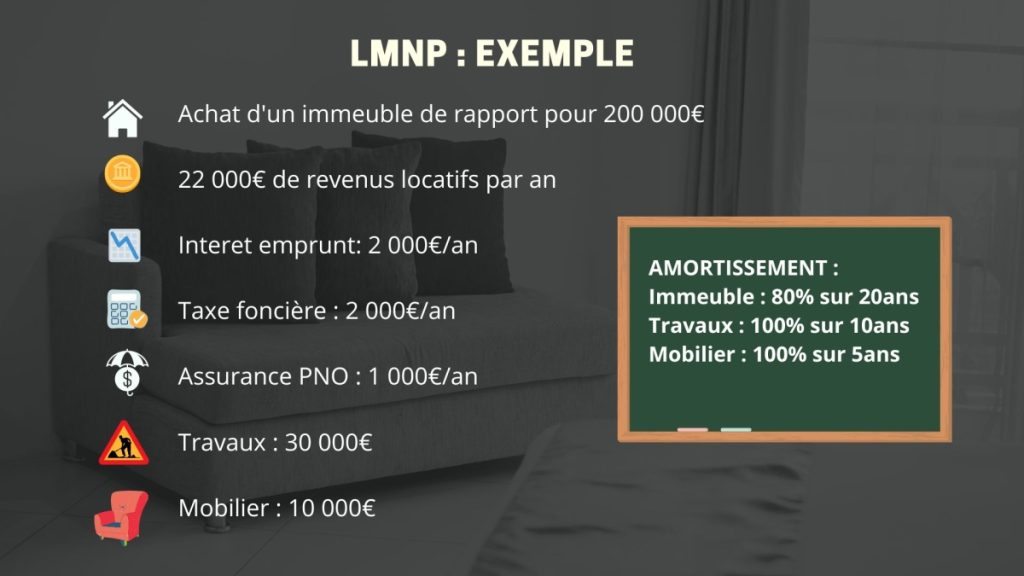

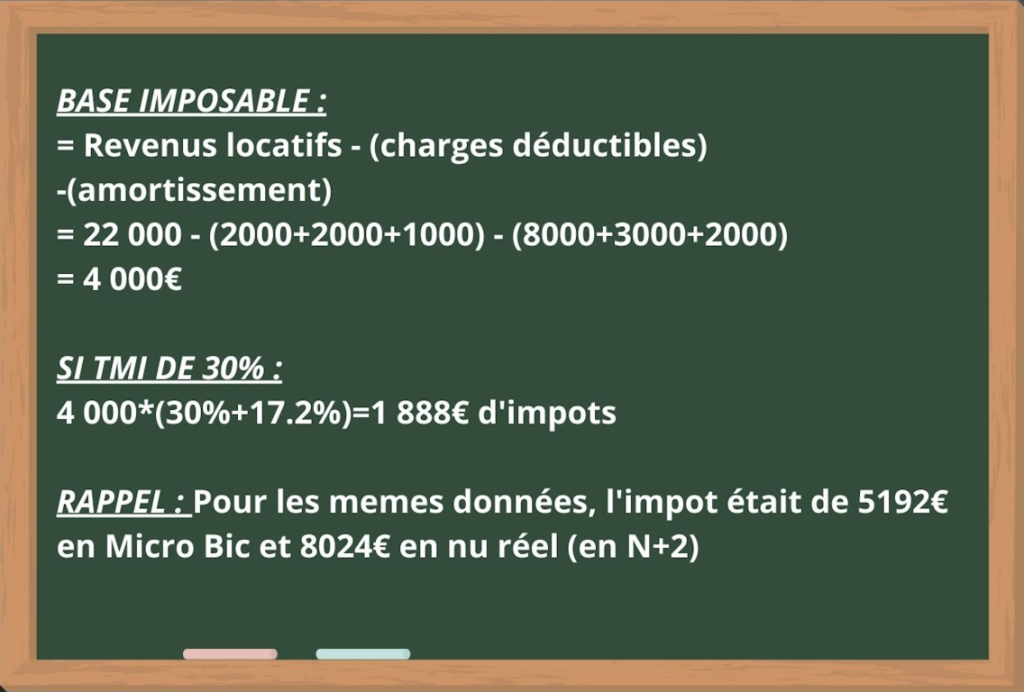

C’est un régime avantageux avec de nombreux avantages fiscaux qui permet de déduire un grand nombre de charges et notamment d’amortir le bien et le mobilier afin de réduire au maximum le résultat imposable.

L’imposition se fait sur la base de votre TMI et des prélèvements sociaux.

À noter que du fait des charges déductibles, vous pouvez avoir un déficit. Ce déficit est reportable sur 10 ans sur les revenus issus de la location meublée. À savoir que ces revenus seront à déclarer via la déclaration 2042-C PRO et sont donc prises en compte dans le calcul de votre impôt sur le revenu.

Les principales charges déductibles sont les suivantes : travaux, frais de notaire, frais bancaires, frais de gestion locative, taxe foncière, amortissement du bien…

Pour rappel, l’amortissement correspond à la perte de valeur d’un objet utilisé dans le cadre de l’activité d’une entreprise par exemple. Cette perte de valeur est imputée comme une charge qui va venir baisser le résultat de l’exercice sur lequel l’impôt de cette entreprise est calculé. L’amortissement va donc permettre à l’entreprise de payer moins d’impôt, en venant minorer le résultat imposable…

L’amortissement est un mécanisme de déduction de charges qui consiste à déduire, chaque année, une partie de la valeur d’acquisition d’un bien immobilier. La déduction est donc proportionnelle à la durée d’utilisation du bien déterminée en fonction de sa date de construction.

Pour obtenir le statut de Loueur Meublé Non-professionnel, il est également nécessaire de respecter la liste des meubles à incorporer dans votre logement. Cette liste comprend :

– Literie comprenant une couette ou couverture

– Dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambre à coucher

– Plaques de cuisson

– Four ou four à micro-ondes

– Réfrigérateur et congélateur ou, au minimum, un réfrigérateur doté d’un compartiment permettant de disposer d’une température inférieure ou égale à -6 °C

– Vaisselle nécessaire à la prise des repas

– Ustensiles de cuisine

– Table et sièges

– Étagères de rangement

– Luminaires

– Matériel d’entretien ménager adapté aux caractéristiques du logement.

Choix du régime fiscal en LMNP

Le statut de LMNP permet de choisir entre deux régimes fiscaux : le régime micro-BIC et le régime réel.

1. Régime micro-BIC : Si les revenus locatifs sont inférieurs au seuil de 70 000 €, vous pouvez opter pour le régime micro-BIC. Ce régime offre un abattement forfaitaire de 50% pour frais et charges. Cependant, il ne permet pas de déduire les charges réelles ni d’amortir le bien.

2. Régime réel : Si vos revenus locatifs dépassent le seuil de 70 000 € ou si vos charges sont supérieures à 50% des revenus, il est plus intéressant d’opter pour le régime réel. Ce régime permet de déduire l’ensemble des charges réelles et d’amortir le bien.

Quelles sont les démarches à suivre pour se déclarer en LMNP?

La déclaration de début d’activité doit être faite dans les 15 jours qui suivent le début de votre activité de location meublée non professionnelle et de la mise en location. Pour ce faire, l’investisseur doit remplir le formulaire p0i et le déposer au greffe du tribunal.

Pour conclure, nous avons donc vu que le statut de Loueur Meublé Non-professionnel est particulièrement avantageux et permet de réduire considérablement votre imposition du fait de la vaste quantité de charges déductibles. Ce n’est donc pas un hasard que ce régime se soit imposé dans la catégorie des meilleurs régimes juridiques.

Il convient toutefois de respecter les conditions présentées et de fournir un logement offrant l’ensemble des éléments obligatoires. Toutefois, à l’image des changements apportés par la Loi de Financement de la Sécurité Sociale de 2021, il convient de rester attentif et informé des dernières mises à jour afin de ne pas avoir de mauvaises surprises sur la fiscalité ou les règles sociales en vigueur.

Conclusion

L’investissement en LMNP est une opportunité intéressante pour les investisseurs immobiliers. Il offre une fiscalité avantageuse et permet de déduire un grand nombre de charges. Cependant, il nécessite une bonne connaissance des règles fiscales et des obligations liées à ce statut. Il est donc recommandé de se faire accompagner par un professionnel pour optimiser votre investissement. Si cet article vous a plu, nous vous invitons à lire notre article sur les différences entre la SCI IR et la SCI IS !

Contactez-nous si vous souhaitez en savoir plus sur nos services concernant un investissement locatif clé en main !