La Holding est souvent l’objet de nombreux fantasmes ou d’incompréhension de la part du grand public. L’une des raisons expliquant ce phénomène étant que la holding a des conséquences sur de nombreux domaines (organisation d’entreprise, fiscalité, juridique, comptable et patrimoniale).

Une autre raison est due à la diversité de son utilisation et de termes qui existent pour la désigner. En effet, que signifient les termes holding, active, holding animatrice, holding passive … ?

Il existe deux principaux types de sociétés holding :

Une société holding « passive » qui n’a qu’une seule activité de détention et de gestion de titres (nous qualifions son activité de civile).

Une société holding « active » qui outre la détention et la gestion de titres aura une fonction propre. Cette fonction propre est souvent d’animer les filiales. On la définit donc souvent comme une Holding « animatrice ».

Une holding est dite animatrice lorsque cette société exerce une activité d’animation et de contrôle de ses filiales. Ainsi, pour être qualifié de société de holding animatrice, il faut prouver que les prestations fournies par la société de holding sont des prestations matérielles (existence d’un contrat d’assistance administrative, juridique ou comptable). Il ne suffit pas que la holding et ses filiales aient le même dirigeant ou encore que le dirigeant de la holding ait des fonctions de directions dans les filiales. En effet, il faut apporter un rôle d’animation.

La création d’une société holding correspond donc à la création d’une société traditionnelle, à la différence près que l’objet social doit stipuler que la société aura pour objet de détenir des actions dans d’autres sociétés. L’objectif de la holding, hormis la direction et le contrôle, va également être de pouvoir rediriger vers elle les bénéfices des différentes sociétés et les redistribuer comme elle l’entend.

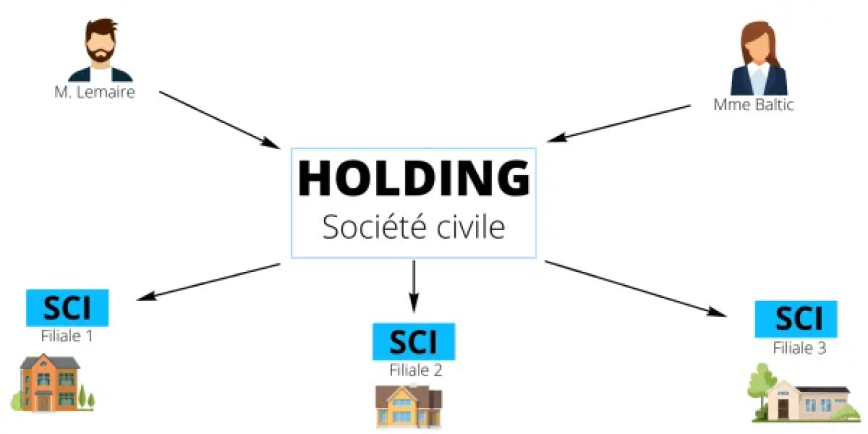

Une Holding est une société (personne morale) qui détient tout ou partie d’une ou plusieurs sociétés. Une société de portefeuille est appelée « société mère », tandis que les sociétés qu’elle possède et exploite sont appelées « filiales » ou « filiales ». Toutes les formes juridiques sont a priori possibles (SARL, SAS, société civile, etc.).

1. Investir dans un immeuble de rapport via la Holding

POURQUOI CRÉER UNE HOLDING ?

La création d’une société holding immobilière présente divers avantages, qu’ils soient juridiques, fiscaux, opérationnels ou financiers. Dans le cadre de la création d’une ou plusieurs filiales dans un but d’optimisation fiscale et/ou patrimoniale, éventuellement également en matière de financement, la création d’une société holding est donc appropriée. Pour créer un patrimoine immobilier, il faut d’abord créer une société classique. La société devra alors simplement prendre des participations dans différentes SCI, qu’elles existent déjà ou qu’elles soient à constituer. Il est également possible de choisir d’apporter à la Holding des titres de différentes SCI afin de minimiser l’impact fiscal de l’opération et de bénéficier du mécanisme de report/suspension de l’impôt sur les plus-values.

Attention lors de la rédaction des statuts : l’objet social de la société holding doit être de détenir des actions d’autres sociétés (filiales). Il faut aussi choisir entre possession passive et possession active. En outre, il sera possible de transformer la société holding en une société leader, c’est-à-dire avec des activités de gestion, de contrôle et d’administration. Il conviendra ensuite de clarifier ce sujet au regard de l’objet de la société.

Après la rédaction des statuts et la constitution du capital social, il convient alors d’accomplir toutes les formalités usuelles de création d’entreprise, à savoir : la publication d’une notice légale, l’ouverture d’un compte bancaire au nom de la société holding et l’immatriculation de la société au greffe du tribunal de commerce.

QUAND CRÉER UNE HOLDING ?

Un investisseur projetant de créer une SCI holding doit le faire au bon moment. Deux options lui sont proposées : constituer son holding dès le début de son projet immobilier et présenter le projet tel quel à la banque, ou attendre la propriété de plusieurs immeubles.

La deuxième solution est la plus recommandée afin de ne pas vous mettre à payer de frais comptables astronomiques si la taille du bien ne vous permet pas de bénéficier des avantages du système. Cependant, l’intégration tardive de la SCI dans la holding entraîne des coûts supplémentaires puisque la holding devra racheter les parts des immeubles détenus par la SCI. Il s’agit d’une modification des statuts de la SCI et d’un ajustement du nombre de parts, soit des frais supplémentaires.

Cependant, il est plus avantageux d’attendre et d’intégrer une ou plusieurs SCI au sein de la holding lorsque le nombre d’actifs sous gestion peut apporter de réels bénéfices. En créant une holding, calculez les frais comptables en amont, le bilan d’une telle société coûtant entre 700 et 1 000 € par an. Si vous n’avez que quelques propriétés qui génèrent des flux de trésorerie modérés chaque mois, il va sans dire que le jeu n’en vaut pas la chandelle.

Bon à savoir : le pourcentage des bénéfices que vous pourrez retirer de votre holding est naturellement proportionnel à la taille des actions que vous y détenez. Il est donc recommandé de réserver 90 à 99% des actions de la holding au départ pour éviter un blocage par la suite.

Une Holding peut être créée pour plusieurs raisons, notamment :

1. Gestion immobilière: Si vous possédez plusieurs propriétés, il peut être judicieux de les regrouper sous une seule entité pour une meilleure gestion immobilière. Cela facilite également la transmission de cet héritage à vos héritiers.

2. Fiscalité: La constitution d’une holding immobilière peut être fiscalement avantageuse, car elle permet de bénéficier de certains avantages fiscaux, comme l’exonération de l’impôt sur les plus-values de cession immobilière.

3. Investissements : Si vous envisagez d’investir dans l’immobilier, la création d’une société holding peut être une solution pour structurer votre investissement, protéger votre patrimoine personnel et réduire les risques.

4. Transfert de propriété : Si vous souhaitez transmettre votre bien immobilier à vos enfants ou à d’autres membres de votre famille, la création d’une société holding peut faciliter ce transfert.

Il convient de souligner que la constitution d’un patrimoine immobilier peut être complexe et nécessite une analyse approfondie de votre situation personnelle et professionnelle, ainsi que des conséquences fiscales et juridiques de cette décision. Il est donc recommandé de contacter un professionnel (avocat, notaire, comptable, etc.) pour vous aider dans cette démarche.

2. Quels types de Holdings mettre en place pour son investissement ?

HOLDING ACTIVE

La première forme de holding est dite animatrice (aussi appelée holding active ou encore holding patrimoniale) et se caractérise par l’étendue de son activité. Elle reste sous la forme d’une holding, qui participe concrètement et activement aux activités des différentes sociétés qui composent le groupe. L’activité principale d’une société holding active est la gestion du portefeuille d’actions, mais aussi une participation effective à la politique et au contrôle de ses filiales. Le cas échéant, la holding active peut également participer à la gestion administrative, juridique, comptable, financière et immobilière des sociétés « filiales ».

Certains critères établis par la jurisprudence permettent de distinguer une société holding active, à savoir :

Démontrer une contribution suffisante de la holding au capital de ses filiales pour en assurer le contrôle

Preuve de la participation active de la holding aux décisions économiques et stratégiques de ses filiales

Justifier de l’existence d’un contrat de gestion de la holding prenant en compte les services administratifs, juridiques, financiers, immobiliers et comptables du groupe.

Il n’est pas rare qu’une holding active, par exemple, centralise toute la trésorerie de ses filiales. La holding animatrice, en tant que « société mère », recevra alors le paiement de toutes les dettes de ses filiales et devra également rembourser les dettes qu’elles ont contractées.

HOLDING PASSIVE

La seconde forme de holding est la société dite passive ou pure ou patrimoniale. Son objet social est de se consacrer exclusivement à la détention et à la gestion de biens immobiliers et du portefeuille et il ne participe pas à l’activité opérationnelle de ses filiales.

Considérons, par exemple, un bâtiment appartenant à une entreprise. Bien que la holding passive détienne des actions de cette société, elle n’interférera pas dans la prise de décision de la direction de ladite société. Il est clair que, contrairement à une holding active, une holding passive n’investit pas dans les activités de ses filiales et se limite à agir en tant que simple actionnaire.

La capacité de la société holding à exercer ses pouvoirs légaux est donc limitée à la jouissance de ses privilèges classiques d’actionnaire, tels que le droit de vote ou le paiement de dividendes.

DIFFÉRENCE ENTRE LES DEUX TYPES DE HOLDINGS

Quelles sont exactement les principales différences entre une holding active et une holding passive ?

Plan fonctionnel :

Comme nous l’avons vu, l’objet social d’une société holding passive est de détenir exclusivement des actions de ses filiales. De plus, la holding passive n’emploie pas de salariés et n’intervient pas dans les décisions de gestion du groupe.

Une société holding active, quant à elle, est censée contrôler et gérer ses filiales. Cela signifie qu’il participera activement à la politique du groupe et fournira des services internes tels que la gestion d’actifs.

Pour atteindre cet objectif, une société holding active peut employer des salariés pour mieux assurer le contrôle et la gestion de ses filiales.

Il est évident que d’un point de vue structurel, les holdings actives et passives diffèrent dans leur finalité sociale.

Plan fiscal :

La qualification de holding active ou de holding passive entraîne un certain nombre de conséquences, notamment fiscales. Une société holding écran bénéficiera de certains avantages absents des sociétés holding passives.

Les avantages d’une société holding active au niveau fiscal comprennent :

Le pacte Dutreil : C’est une initiative légale visant à faciliter la création de nouvelles entreprises en allégeant les démarches administratives et les taxes. Pour les droits de succession, la loi Dutreil permet aux associés de bénéficier d’une réduction de 75% de l’assiette fiscale de la société. Il existe un certain nombre de conditions qui doivent être remplies avant de bénéficier de cet avantage fiscal, la holding active y est aussi éligible.

La réduction d’impôt sur le revenu (IR) sur les apports en capital social « Madelin » : Il s’agit d’un mécanisme qui vous permet de bénéficier d’une réduction d’impôt pouvant aller jusqu’à 18% sur les apports effectués ci-dessus. L’avantage n’est accordé que pour les apports au capital social de la société holding animatrice. (Economie.gouv)

L’impôt sur la fortune immobilière : Depuis le 1er janvier 2018, l’impôt sur la fortune (ISF) est devenu l’impôt sur la fortune (IFI). Cette taxe s’applique aux personnes dont la valeur nette de leur bien immobilier est supérieure à 1,3 million d’euros.

Le Patrimoine, qui regroupe l’ensemble des biens et droits immobiliers détenus (directement ou non) au 1er janvier de l’année. Toutefois, certains actifs ou droits peuvent être exonérés s’ils sont détenus par une société holding. Les biens et droits immobiliers détenus par une société qui exerce une activité industrielle, commerciale, artisanale, agricole ou libérale sont en effet exonérés d’IFI s’ils sont affectés à l’activité d’exploitation propre de la société. Une holding passive, en revanche, ne pourra pas se prévaloir de cette exonération, car son patrimoine immobilier n’est pas un patrimoine professionnel.

La déduction de la TVA : La TVA (taxe sur la valeur ajoutée) est un impôt caché sur les dépenses de consommation. Concrètement, ils sont payés par le client et sont donc perçus par les sociétés de fabrication et de commercialisation avant d’être reversés à l’administration fiscale. L’avantage pour ces entreprises est la possibilité de déduire la TVA perçue de leurs charges. En raison du caractère non civil de ses activités, une société holding active devient assujettie à la TVA. Cela lui permet d’obtenir une compensation pour certaines dépenses engagées dans l’exercice de son activité.

| Holding Active | Holding Passive |

| – Réduction d’impôt sur le revenu (IR) sur les apports en capital social | – Objectif uniquement financier |

| – Déduction de certaines dépenses de la TVA | – Gérer son patrimoine |

| – Les abattements sur les plus-values de cession de titres pour départ à la retraite | – Plus facile à réaliser |

| – Le Pacte Dutreil | |

| – L’impôt sur la fortune immobilière (IFI) |

3. La fiscalité de la Holding

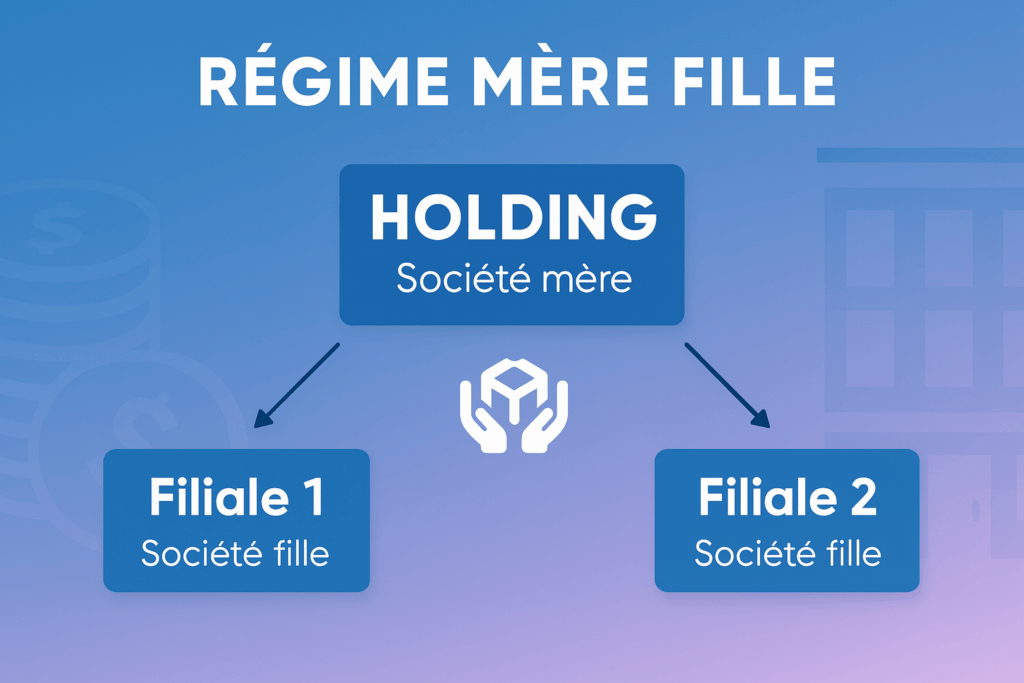

RÉGIME MÈRE FILLE

Le régime mère fille est une mesure fiscale qui permet à une société holding de déduire de son bénéfice imposable les dividendes reçus de ses filiales immobilières. Cette exonération est soumise à certaines conditions, notamment le maintien d’une participation minimale de 5 % dans la filiale pendant au moins deux ans. Une société holding immobilière doit détenir au moins 5 % du capital de sa filiale immobilière pour bénéficier de cette exonération. Cet intérêt doit être détenu de manière continue pendant au moins deux ans. Si ces conditions sont remplies, une société civile immobilière peut déduire de son bénéfice imposable les dividendes reçus de sa filiale immobilière, réduisant ainsi son impôt sur les sociétés.

Le régime mère fille permet à une société holding immobilière de bénéficier d’un avantage fiscal en allégeant sa charge fiscale sur les dividendes reçus de ses filiales immobilières. Cela peut être une incitation pour les holdings immobiliers à investir dans des filiales immobilières et à conserver leur participation sur le long terme.

Il est important de noter que cette exonération fiscale n’est pas automatique et doit être déclarée sur le compte de résultat de la société holding immobilière. En outre, si les conditions requises ne sont pas remplies, le patrimoine immobilier peut perdre le bénéfice de l’exonération et être soumis à l’impôt sur les dividendes reçus de ses filiales immobilières.

Exemple : une société fille remonte 20 000 euros de bénéfices à la mère holding. Alors, seulement 20 000 X 5% = 1000 euros seront intégrés dans le résultat imposable, au lieu des 20 000 euros !

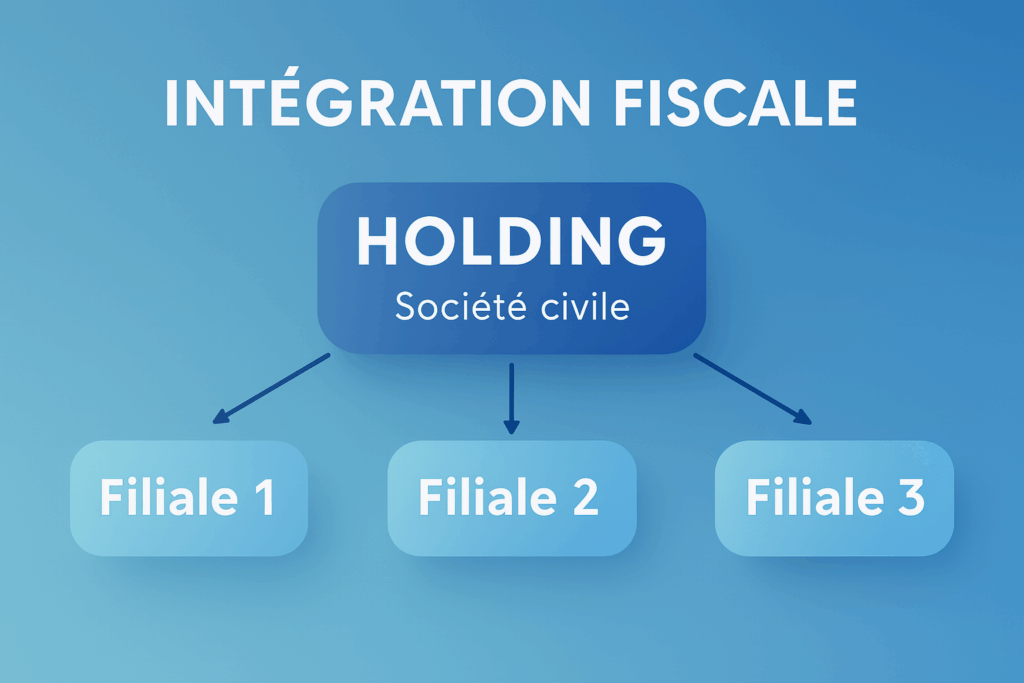

INTÉGRATION FISCALE

L’intégration fiscale est un régime fiscal qui permet à une société holding immobilière de consolider fiscalement toutes ses filiales et de consolider leurs résultats pour le calcul de l’impôt sur les sociétés. Ce système permet ainsi d’éviter la double imposition des bénéfices des filiales et de réduire l’impôt sur les sociétés de la holding immobilière. Une holding immobilière qui opte pour l’intégration fiscale doit consolider fiscalement l’ensemble de ses filiales immobilières. Les résultats de chaque filiale sont donc consolidés et agrégés en un seul résultat fiscal de la holding immobilière. Ce résultat unique est alors soumis à l’impôt sur les sociétés au taux normal.

L’intégration fiscale présente plusieurs avantages pour un patrimoine immobilier. Ce régime permet notamment d’éviter la double imposition des bénéfices des sociétés immobilières filiales. En effet, sans intégration fiscale, les filiales immobilières seraient soumises à l’impôt sur les sociétés sur leurs bénéfices, puis les dividendes reçus de ses filiales seraient également imposés par la holding immobilière. Elle permet aux sociétés holdings immobilières de bénéficier d’une réduction de l’impôt sur les sociétés. Le taux d’imposition de la SCI est en effet calculé à partir d’un seul résultat fiscal consolidé, qui peut être inférieur à la somme des résultats fiscaux de chaque filiale immobilière prise séparément.

Enfin, l’intégration fiscale offre plus de souplesse en termes de gestion fiscale pour une holding immobilière, car elle permet de transférer les déficits d’une filiale immobilière à une autre filiale, ce qui peut réduire l’impôt sur les sociétés de la holding.

Il est important de noter que l’intégration fiscale n’est pas obligatoire pour une société holding immobilière, mais peut être une option intéressante en fonction de sa situation fiscale et de celle de ses filiales immobilières. De plus, cette option est soumise à des conditions et formalités fiscales spécifiques.

CESSION DE TITRES

La cession de titres est une opération fréquente pour un holding immobilier qui souhaite sortir d’une filiale immobilière. Cette opération peut avoir des implications fiscales importantes pour la holding immobilière, notamment en matière d’imposition des plus-values de cession.

Plus précisément, lorsqu’une société de portefeuille immobilier vend des actions à sa filiale immobilière, elle peut réaliser une plus-value ou une moins-value sur la vente, qui correspond à la différence entre le prix de vente et le coût de l’action. Cette plus ou moins-value est soumise à l’impôt sur les sociétés au taux de droit commun.

Il existe des dispositions fiscales particulières qui peuvent permettre aux sociétés de portefeuille immobilier de bénéficier de l’exonération de l’impôt sur les plus-values de cession de titres. Par exemple, si une société holding immobilière détient les titres de sa filiale immobilière depuis au moins deux ans et que la filiale immobilière est une PME, elle peut bénéficier de l’exonération d’impôt sur les plus-values de cession des titres.

Il est également important de noter que la cession de titres peut être soumise à la TVA dans certains cas, notamment si la filiale immobilière cédée est considérée comme un bien immobilier. Dans ce cas, la SCI peut être redevable de la TVA sur le prix de vente des titres.

La cession de titres peut également avoir des implications fiscales pour la filiale immobilière cédante, notamment en matière d’imposition des plus-values immobilières. Il est donc important de considérer les conséquences fiscales du transfert de titres pour le patrimoine immobilier et pour sa filiale immobilière.

LE RÉGIME DE L’APPORT CESSION

Le régime de l’apport de cession est un régime fiscal spécifique qui permet à une holding immobilière de réaliser une opération d’apport en nature de titres de sa filiale immobilière en échange d’actions de la holding immobilière. Cette opération peut avoir des avantages fiscaux importants pour la holding immobilière, notamment en matière d’imposition sur les plus-values de cession. Lorsque la holding immobilière réalise une opération d’apport en nature de titres de sa filiale immobilière, elle n’est pas soumise à l’impôt sur les plus-values de cession de titres, car elle ne réalise pas de cession des titres.

En contrepartie, la holding immobilière émet des actions en faveur des actionnaires de la filiale immobilière apportée. Les actionnaires de la filiale immobilière apportée deviennent actionnaires de la holding immobilière et bénéficient d’une diversification de leur portefeuille d’investissement. De plus, la holding immobilière peut bénéficier d’une réduction de l’impôt sur les sociétés si la filiale immobilière apportée est déficitaire.

Il est important de noter que le régime de l’apport de cession est soumis à des conditions et des formalités fiscales spécifiques. En particulier, l’opération d’apport doit être réalisée à la valeur réelle des titres apportés, qui doit être évaluée par un expert indépendant.

L’opération d’apport doit être réalisée dans un délai de cinq ans à compter de la création de la holding immobilière ou de la première acquisition de titres de la filiale immobilière apportée. Au-delà de ce délai, l’opération d’apport peut être soumise à l’impôt sur les plus-values de cession. Le régime de l’apport de cession n’est pas applicable à toutes les situations et que d’autres régimes fiscaux peuvent être plus adaptés en fonction de la situation de la holding immobilière et de sa filiale immobilière.

4. Les avantages de la Holding

- 1. POSSIBILITÉ DE PAYER MOINS D’IMPÔT SUR LES SOCIÉTÉS SI UNE DES ACTIVITÉS EST DÉFICITAIRE

L’un des principaux avantages d’une holding est la possibilité de regrouper plusieurs entreprises sous une seule entité juridique. Cela permet à la holding de bénéficier d’un certain nombre d’avantages fiscaux, notamment en termes d’impôt sur les sociétés (IS). En effet, si l’une des activités de la holding est déficitaire, cela peut réduire l’assiette fiscale globale de la holding, ce qui peut se traduire par une baisse de l’IS à payer pour l’ensemble des entreprises du groupe.

Cela est particulièrement intéressant pour les startups ou les entreprises immobilières qui effectuent des travaux importants, car ces entreprises peuvent souvent générer des pertes importantes au début de leur activité. En regroupant ces entreprises sous une holding, elles peuvent ainsi profiter de la réduction de l’IS global, tout en réduisant les risques financiers pour l’ensemble du groupe.

- 2. EXONÉRATION DE 99 % DES DIVIDENDES REMONTÉS VERS LA HOLDING

Un autre avantage important d’une holding en immobilier est l’exonération de 99 % des dividendes remontés vers la holding. En effet, la holding en immobilier est considérée comme une société mère et peut donc bénéficier de l’exonération de 99 % des dividendes perçus de ses filiales. Cette exonération peut avoir un impact significatif sur la rentabilité de la holding.

Cela signifie que la holding en immobilier peut recevoir des dividendes de ses filiales sans être soumise à une charge fiscale importante. Cette exonération fiscale est un avantage important pour les holdings en immobilier qui cherchent à maximiser les rendements de leurs investissements en immobilier.

- 3. SOUPLESSE DE GESTION

C’est l’un des avantages clés d’une holding. En tant que structure de gestion de patrimoine, une holding permet de centraliser la gestion des différentes sociétés qui la composent, ce qui offre un certain nombre d’avantages en termes de cohérence et d’efficacité.

L’un des principaux avantages de la souplesse de gestion est la capacité de la holding à harmoniser sa politique entre les différentes sociétés qu’elle possède. Cela signifie que les décisions prises par la holding, telles que les stratégies de marketing ou les décisions financières, peuvent être appliquées de manière cohérente à toutes les sociétés de la holding. Cette harmonisation peut aider à créer une vision unifiée de l’ensemble de l’entreprise, plutôt que de la gérer comme une série de sociétés distinctes.

De plus, la souplesse de gestion peut également offrir des avantages en termes de flexibilité opérationnelle. En regroupant plusieurs sociétés sous une même holding, les propriétaires peuvent réorganiser les activités des différentes sociétés pour mieux répondre aux besoins changeants du marché et de l’entreprise.

CONCLUSION

Si cet article vous a plu, nous vous invitons également à lire notre article sur faut-il acheter un immeuble de rapport en SCI ?

Avec notre cabinet BO Equinoxe, nous sommes convaincus que l’investissement locatif est l’un des moyens les plus sûrs et les plus puissants pour bâtir un patrimoine solide et durable.

Que vous soyez investisseur débutant ou expérimenté, chaque projet immobilier est une opportunité d’augmenter votre capital, de générer des revenus passifs et de préparer sereinement l’avenir.

Notre cabinet vous accompagne à chaque étape : de la stratégie d’acquisition à la mise en location, en passant par l’optimisation fiscale et la gestion de votre bien. Parce que bien investi, l’immobilier peut transformer votre vie financière.

Envie de franchir le pas ? Contactez-nous et construisons ensemble votre réussite patrimoniale.